近期债券市场的持续调整,让不少投资者颇感意外,毕竟债券基金一向以稳健著称。而面对货币市场流动性偏紧的现状,有投资者朋友难免心生疑惑:现在还能上车吗?

能不能继续上车,这个问题暂且放一边,首先我们要搞清楚:为什么近期债市会出现如此大的调整?要知道,债券资产的收益主要由债券票息收入和债券价格变动这两部分构成,一般情况下,如果债券本身不发生违约事件,票息收益是固定不变的,而债券价格则会因为市场因素的变动而产生波动,利率就是影响债券定价的主要因素,利率上行,债券价格就会下跌。所以基金产品在持有这些债券时,基金的资产价值就会减少,净值也会随之下跌。弄明白债券资产的收益构成,再去分析它阶段性调整的原因就比较容易了。具体来看的话,本次债市调整原因主要有三个:一是自11月以来,央行持续大规模通过公开市场回笼资金,抬升了市场资金利率,使流动性收紧,造成债券收益的吸引力降低,债券价格也随之下降。由此一来,投资债券的基金的净值也会受到影响,并导致净值产生波动。二是本次利率的大幅上行,增加了赎回压力和恐慌情绪,理财、基金等机构不得不在二级市场卖出债券,从而出现供需关系不平衡,也会导致了债券价格的持续下行。三是“股债跷跷板”效应,也就是股市不景气时,债市可能会表现较强;股市呈现上涨趋势时,债市可能会表现较弱的现象。由于房地产“金融16条”、 疫情防控措施优化等举措的发布,让股市出现了回暖现象,市场情绪面也明显得到改善,这时资金可能会流出债市、进入股市,就会引发债券价格下跌。

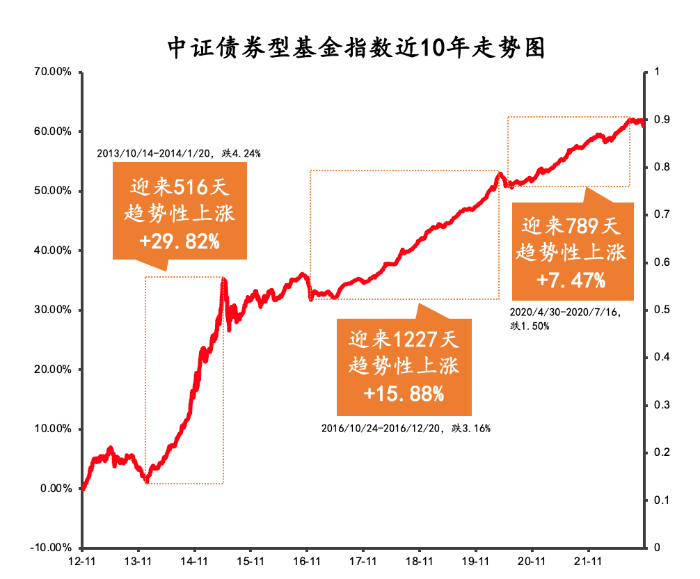

这次债市大幅度调整确实让很多投资者看的心惊肉跳,但如果我们回顾过去,这样的情况其实有发生过。拿过去十年来说,债券市场就曾出现三次比较大幅度的回撤,分别是2013年的钱荒、2016年的债券投资乱象,以及2020年的疫情债灾。但拉长时间来看,债基在经过经过一段时间下跌后,很可能会得到修复,甚至在后期还可能会迎来一波长时间的趋势性上涨。

数据来源:wind,指数为中证债券型基金指数 (H11023),统计区间2012.11.24-2022.11.24。指数过往业绩不代表未来表现,也不构成对产品业绩的保证。

现在我们回到刚开始的问题:面对近期的债市调整,适合上车吗?

从近期的市场情况来看,11月17日,央行及时出手呵护市场,17日至18日连续净投放,隔夜资金利率降到了1.3%,这使得资金面转为宽松,负反馈趋势得到控制,债市逐渐企稳。另外,11月23日的国务院常务会议,提出了要适时应用降准等货币政策工具,保证流动性的合理充裕。在这样“宽货币”政策的背景下,债券市场是很难具备整体走弱基础的。在经历了短暂大幅波动之后,全市场杠杆水平下降,加上债券资产依然是稳定收益非常主要的投资方向,资金有望回流。经过两周时间的大幅调整,债券组合的静态收益水平获得了较大幅度的抬升,预计能够为未来打下修复的基础。后续债券市场将围绕各项政策、经济预期、资金面等展开。那么,作为一般投资者,面对当前债市行情,又该如何操作呢?

首先,中融基金建议大家保持对债券基金的正确认识:债券资产作为相对稳定的打底资产,在资产配置中有着不可或缺的地位和作用。所以我们不能因为债券市场短期回撤而彻底否定债券基金的配置价值。其次,就是保持耐心,关注债券的长期投资价值,减少择时操作,只要长期趋势未发生改变,在度过了阶段性调整这一困难时期后,之前出现的亏损,或许也将有机会随着债市反弹而重新得到修复。当然,以上内容都要建立在我们所投基金产品品质在线的基础上。最后小编还要提醒大家,随着今年资管产品全面进入净值化时代,任何投资都有风险。所以我们就要在了解投资方向、运作模式及风险收益特征的基础上进行谨慎投资,这样才能找到适合自己的资产配置组合,提升理财之旅的体验感~